Reformas en la cartera

Transformamos nuestra inversión en un inmueble en una cartera diversificada entre liquidez y acciones, para generar ingresos. Con un toque picante mediante los Closed End Fund (CEF) para aumentar la bola de nieve.

Hace unos meses decidimos vender una vivienda que teníamos en alquiler, en el momento en el que los inquilinos que teníamos decidieron comprar una vivienda de mayor tamaño. Tenemos ahora una liquidez que tenemos que poner a trabajar.

La visión es lograr que los ingresos que se generen en la inversión de este patrimonio sean muy similares a los que nos estaba dando el alquiler de la vivienda, pero con una diversificación mucho mayor. Es decir, buscamos unos ingresos (¿podríamos llamarlos Funds From Operations - FFO?) parecidos a los que teníamos antes, con la ventaja de que ahora son en efectivo y podrán reinvertirse en diversos activos, no sólo en el pago del principal de la hipoteca.

Al mismo tiempo buscamos que la cartera de forma global tenga una revalorización por encima de la inflación. Aún queda mucho tiempo para tener que estar en una fase de distribución por lo que es importante que la cartera en su conjunto siga teniendo un crecimiento. Por ello es importante reinvertir los ingresos obtenidos, al tiempo que buscamos que las empresas que forman parte de la cartera tengan un crecimiento en los próximos años.

Por tanto, los objetivos que tenemos son:

- Conservación del patrimonio

- Generación de ingresos, que podrán serán reinvertidos en la cartera

- Revalorización de la cartera a través del crecimiento de las empresas que componen la cartera

- Colchón de seguridad y mantener opciones de inversión otros activos

Para lograr estos objetivos, hemos hecho un reparto de la liquidez entre cartera de acciones, otras inversiones y liquidez.

La liquidez será la que conforme el colchón de seguridad y además nos proporcionará algo de pólvora seca para poder invertir en otros activos llegado el momento.

Otra parte irá a la cartera de acciones que tendrá el doble objetivo de proporcionar ingresos mediante los dividendos y de lograr una revalorización a largo plazo.

Y por último, para aumentar la generación de ingresos, tomamos el concepto de Fábrica de Ingresos que tanto ha promocionado RichardIFI aka @fabricaingresos en la comunidad. Esta fábrica está a su vez basada en el libro The Income Factory en el que Steven Bavaria nos habla sobre los CEF, instrumentos que supondrá una de las patas de la cartera.

Liquidez: fondos monetarios y ETF

Toda la liquidez más la que tengamos mientras vamos desplegando las inversiones se guardará en fondos monetarios o ETF monetarios. Estas inversiones buscan obtener al menos una protección frente a la inflación, aprovechando los altos tipos de interés que seguimos teniendo a día de hoy. Si en los próximos meses se van sustanciando las rebajas en los tipos de interés tendremos que ir rotando a otro tipo de inversiones.

Entre los fondos monetarios están Axa Trésor Court, Groupama Trésorerie y La Française Trésorerie. Para la liquidez en IBKR tenemos comprados los ETF monetarios siguientes: Xtrackers II EUR Overnight Rate Swap UCITS ETF (XEON) y Amundi EUR Overnight Return UCITS ETF Acc (CSH1). También es posible que más adelante se incorpore un ETF monetario en USD, pero aún no está decidido. Por ahora el saldo en USD estará remunerado por el broker.

Cartera de acciones

Esta liquidez supone que podemos multiplicar la cartera que ya estaba invertida en acciones. Es casi como comenzar una cartera desde cero, sobre los cimientos de la que ya tenemos, y teniendo la oportunidad de corregir los desbalanceos que 17 años de inversión han creado.

Como no puede ser de otro modo, el soporte fundamental de la cartera de acciones será la inversión de estilo DGI, en empresas de calidad, que repartan dividendos de forma sostenible y constante en el tiempo. Aunque habrá mejoras o boosters para intentar acelerar la bola de nieve en forma de venta de opciones y con los CEF que comentaremos más adelante.

Una de las características que tiene que tener la nueva cartera de acciones es un mejor equilibrio entre sectores. Actualmente la cartera está muy desbalanceada, con el sector de Communications representando el 32.9% y el de Industrials el 27.6%. En ambos casos esa gran ponderación viene de dos grandes aciertos: GOOGL e ITW, compradas ya hace muchos años y con revalorizaciones del 588% y del 498% sin contar dividendos cobrados. Además, por motivos laborales, el porcentaje del sector Industrials siempre será elevado, dado que es al que pertenece la empresa en la que trabajo, y que abona parte del bonus anual en acciones.

En la nueva cartera buscamos una mayor ponderación del sector Consumer Defensive mediante la incorporación o ampliación de compañías que den a la cartera una solidez. También queremos ampliar los pesos relativos de otros sectores como Healthcare, Financial Services y Consumer Cyclical.

El sector de Real Estate también incrementa su peso relativo. Por ahora estamos contentos con el porcentaje que ha quedado, pero es muy posible que en los próximos meses tenga algo más de peso si dirigimos la reinversión de los dividendos hacia este sector. A fin de cuentas, hemos reducido drásticamente la exposición al sector inmobiliario en nuestro patrimonio, pero éste puede seguir siendo un buen sector, pues la posible reducción de tipos de interés debería mejorar su rentabilidad.

Agrupando por supersectores, tenemos un reparto muy equilibrado entre los tres, con esa pequeña preponderancia del súper sector Sensitive por la aportación de los sectores de comunicaciones e industrial que ya hemos comentado.

El número total de empresas en cartera llegará a 64. Está algo por encima de lo que pensaba, pero es imposible resistirse a algunas de las empresas cuando se tiene liquidez ilimitada. El número de empresas por cada sector es el siguiente, teniendo el mayor número el sector de Consumer Defensive como no podría ser de otra forma.

El peso relativo objetivo de cada una de ellas se muestra en el siguiente gráfico. Esto es el peso que le habría dado a la cartera en el momento de la elaboración del gráfico, si hubiera invertido todas las cantidades en ese momento, más lo que ya está en la cartera. Como la inversión será más pausada, los pesos se modificarán en función de la evolución de la cartera pero tenderán en un primer momento hacia este reparto.

En la cola del gráfico podemos ver algunas empresas que tenemos en estos momentos y que están bajo revisión: JD.com, Alibaba, CVS, Clorox y Nike no tendrán aportaciones adicionales por el momento, y podrían salir de la cartera.

Generación de ingresos

Como es obvio, una parte significativa de los ingresos vendrán generados por la cartera de acciones, a través de los dividendos. Los fondos monetarios son se acumulación, principalmente por motivos fiscales, por lo que no entrarán como generadores de ingresos.

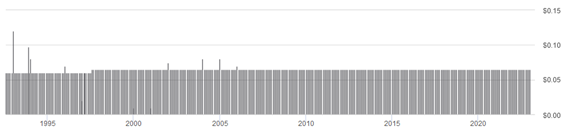

En el número 67 de Cartas del Dividendo el gran @MannelPerry dedica un artículo a desgranar la importancia de las acciones que reparten dividendo para la rentabilidad total de la cartera. En él se entra en el detalle de cómo las acciones que reparten un dividendo alto, pero sostenible en el tiempo, son las que mejor desempeño tienen. Es importante el "pequeño" detalle de que el dividendo sea sostenible en el tiempo, lo que significa que aquellas acciones que circunstancialmente tienen un pago muy alto, puede que lo recorten pronto o incluso lo suspendan, como hemos visto este año con los casos de Intel, Diageo y también con 3M. De hecho, en la gráfica siguiente, de un estudio de Credit Suisse, se muestra claramente cómo las acciones que tuvieron un mejor desempeño en el período analizado no fueron las que tenían un mayor yield (decil 10). Lo hicieron mejor las que estaban inmediatamente por debajo (deciles 8 y 9).

Por tanto, para la cartera, buscamos esas empresas de calidad, que tengan un dividendo alto pero sostenible en el tiempo. Esto descarta muchas de las high yield que no tienen un soporte de dividendo sostenible detrás. Aunque tampoco olvidaremos aquellas acciones de empresas que, por su calidad, tienen que estar en una cartera de dividendos aunque en estos momentos por las valoraciones elevadas de muchas empresas tengan un yield más bajo.

En su conjunto, buscaremos que la cartera tenga hoy un yield del entorno del 3% sobre el importe de compra, esperando que el crecimiento del dividendo vaya haciendo que éste número se incremente. En el momento actual, con la selección que he hecho de empresas, la cartera tendía una RPD de 2.86%. Hay dos motivos para no llegar a la rentabilidad objetivo. El primero es que Google sigue teniendo mucho peso en la cartera. Como he comentado en otras ocasiones, es mi primera posición gracias a la revalorización obtenida y no tengo ningún interés en venderla, y menos ahora que su peso relativo es más bajo. Además, ya ha comenzado a repartir dividendo, aunque con una RPD de sólo 0.45%, lo que hace que siendo una de las mayores posiciones sólo aporte 8 puntos básicos a la RPD de la cartera. Según vaya aumentando el dividendo se convertirá en uno de los motores principales de crecimiento del porcentaje de dividendo de la cartera.

En la gráfica siguiente podemos ver cómo cada uno de los sectores aportará al total de dividendos, sobre el importe de la cartera.

No es sorpresa que el epígrafre de Consumer Defensive sea con claridad el que más aporta, por ser el sector que más peso tendrá en la cartera final y porque es donde están muchas de las empresas de mayor rentabilidad por dividendo en estos momentos. En la tabla siguiente se ven los componentes de este sector y su rentabilidad por dividendo y la aportación al total de la cartera. En rojo están aquellas empresas que no cumplen el criterio de tener una RPD > 3% que sería el objetivo global de la cartera.

Closed End Funds (CEF)

La segunda pata en la generación de ingresos de la cartera serán los CEF. Los CEF son fondos que tienen como particularidad que su oferta de participaciones es limitada. Una vez emitidas, estas se negocian en bolsa, lo que puede generar una prima o descuento respecto a su valor intrínseco. Es decir, no se van generando participaciones nuevas según se van produciondo aportaciones al fondo.

En muchos casos, el objetivo de estos CEF es la generación de ingresos por encima de la creación de valor. Son fondos que tienen distribuciones de dividendos del entorno del 7% al 10% y que permiten la inversión en activos y estrategias diferentes a las habituales, como bonos municipales y deuda senior. Es importante saber que en la mayoría de las ocasiones estos productos están apalancados, lo que significa que piden deuda que invierten, por lo que la exposición al activo es mayor que la nominal del fondo.

Dado que estos productos son complejos, recomiendo informarse en detalle sobre ellos antes de hacer ninguna inversión. Para ello, además del libro The Income Factory mencionado antes, os recomiendo la lectura del artículo de Richard Mi Fábrica de Ingresos. ¿Qué es? ¿Cómo funciona?

En nuestro caso vamos a dedicar entre un 10% y un 15% de la cartera a esta estrategia, mediante una cesta diversificada de 12 CEF, con la que obtendremos tantos ingresos como los que obtenemos con los dividendos de la cartera de acciones, pero de la que no esperaremos revalorización significativa.

Por ahora hemos elegido esta lista de CEF, aunque seguimos investigando en este campo y es probable que ampliemos la lista, o saquemos de ella a alguno. También en el caso de los CEF es relevante el precio de cotización respecto al NAV (Net Assets Value) de modo que podremos invertir más rápido en aquellos con descuentos por encima de la media histórica. Las dos web de referencia para el análisis de los CEF son CEF Connect y CEF DATA.

En la siguiente tabla muestro la lista de CEF que estamos comprando. Una de las columnas muestra los que están disponibles en MyInvestor. Para comprarlos en IBKR hay que estar clasificado como inversor profesional.

Conclusión

Lo más importante del artículo es resaltar que, de un modo u otro, está todo el patrimonio trabajando para obtener ingresos o rentabilidad. Antes se había concentrado con el paso del tiempo en una única inversión inmobiliaria y ahora está mucho más diversificado y tenemos una flexibilidad mucho mayor para movernos de un sector a otro en caso de ser necesario.

Para esto hemos hecho un reparto de la misma entre colchón de seguridad y efectivo para afrontar otras inversiones, cartera de acciones y generación de ingresos. La generación de ingresos vendrá dada por los dividendos de la cartera de acciones como por una inversión especial, los Closed End Funds (CEF) que tienen una alta rentabilidad por dividendo.

En los próximos meses y en las entradas de X comentaremos cuáles son las compras que se van haciendo para la cartera.